You are here

Home ›Crack finanziari e bancari

La finanza “subordinata” al Capitale in crisi

Fra gli “esperti” a servizio del Capitale, il leit motiv più diffuso sarebbe questo: l’economia va moralizzata, soprattutto nel settore finanziario (in quello produttivo di merci la “moralizzazione” riguarderebbe soltanto i salari e le pensioni, da contenere…).

La mancanza di una “sana dinamica morale” sarebbe la causa di stagnazione del Pil (drammatica per il capitale!), di “perturbazioni” del sistema bancario, malefatte delle società per azioni, ricchezza “mal distribuita”, crimini della mafia, corruzione del ceto politico, scorribande monetarie, ecc.

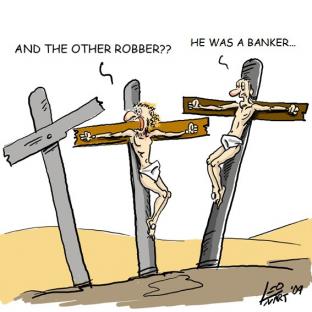

Principali imputati, nel circo mediatico borghese, figurano i servizi finanziari: con i profitti industriali in calo, il restringersi dei valori immobiliari e i titoli statali ad interesse zero, l’atmosfera si è fatta pesante anche fra i banchieri. Tutti i gestori del capitale sono alle prese con una aggrovigliata matassa di “affari” pubblici e privati, attorno ad una girandola di titoli tossici emessi dalla finanza globale (la stessa Deutsche Bank ne ha sparsi un po’ ovunque) sostenuta da folli ricorsi alla stampa di carta colorata spacciata per denaro autentico. Si diffonde un globale e sempre più approfondito malessere finanziario, alimentato da incombenti pericoli di insolvenze e devastanti rese dei conti, quando la crisi continua a bloccare la produzione di reale valore nei settori merceologici. Guardando, per esempio, aI sistema finanziario americano, il quale rappresenta il 7% del PIL assorbendo circa il 30% dei profitti. la contraddizione è lapalissiana: se gli Usa e l’economia mondiale crescono del 2-3% annuo, come possono gli “investimenti” finanziari rendere il doppio o il triplo?

Ed eccoci alle ultime disavventure della finanza italica...

... in un variegato panorama di malversazioni, scandali, truffe, fallimenti, salvataggi e/o disastri bancari: un oceano tempestoso nel quale galleggiano (e affondano) distese di titoli tossici. “Servizi finanziari” tra i quali fanno mucchio i bond subordinati, molti emessi da aziende al posto di azioni: oltre 60 miliardi di euro… Questi astratti valori, inventati dall’ingegneria finanziaria, fanno parte di una misteriosa strumentazione manipolata da intermediari creditizi e banche centrali. Alto rischio, con scadenze incerte che rendono difficile il calcolo dei “promessi” rendimenti e probabili le perdite al 100% del denaro “investito”.

Dopo Parmalat, Cirio, Monte dei Paschi, Carige, Banca Popolare di Vicenza, Veneto Banca, ecc., proseguono le fregature bancarie per gli “ingenui” e sprovveduti clienti (CariFerrara e Chieti, Banca Etruria e Marche) turlupinati dalle favole raccontate loro da prezzolati funzionari, compreso qualche soggetto istituzionale là dove la corruzione è di casa… Tutti pronti a banchettare attorno al tavolo dei guadagni facili che gli stregoni del “denaro che figlia denaro” promettono ogni giorno.

Le Banche hanno cercato di manovrare questi veri e propri ordigni di titoli tossici e “opzioni certificate su sottostanti cartolarizzati”, per sopperire alle sofferenze dei mancati rimborsi di crediti la cui esigibilità costituisce un illusorio castello con torri e bastioni prossimi al crollo, minacciando non poche “aziende bancarie” dove gli attivi sono spesso una vaga speranza e i passivi una cruda realtà. Naturalmente fatto salvo il portafoglio di certi personaggi, compresi burattinai di fama nazionale e internazionale.

Le 4 Banche coinvolte sono state commissariate quando il loro fallimento era evidente anche ai ciechi, sorvolando sul fatto che a tutt’oggi le Banche più o meno in quelle condizioni sarebbero di più decine. Qualcuno le definisce “banche decotte”: hanno tutte venduto pacchi di obbligazioni subordinate (quotate in borsa) infilate nei fondi comuni d’investimento (quelli bilanciati od obbligazionari). Una buona parte di esse già vale zero. Da notare poi che essendo ritenute obbligazioni “subordinate”, farebbero parte del “capitale di vigilanza” di enti creditizi e finanziari col fine di rassicurare gli… organi di controllo (Banca d’Italia e Bce) i quali così fingono di considerarle assimilabili al capitale degli enti stessi!

Nella vicenda (da cronaca nera…), Unicredit, Intesa e Ubi sono in prima fila nel concedere ciambelle di salvataggio alle 4 Banche che il Governo figura di riportare a galla “senza intervento pubblico”. Peccato poi che il Tesoro sia azionista di maggioranza della Cassa depositi e prestiti, garante delle somme che andranno ad ossigenare le suddette Banche. Farsesche le “ragioni umanitarie” qualificanti gli interventi del Governo e del ministro Padoan che si… prodiga in “provvedimenti equivalenti a un sostegno alla povertà". Rumorosa l’opposizione dei vari Grillo e Salvini che chiedono un rimborso con i soldi pubblici: non certo con quelli di chi si è riempito le tasche con gansteristiche operazioni! (Anni fa, i citati personaggi volevano il fallimento delle Banche ladrone a spese, appunto “pubbliche”…). E il coro è unanime da parte dell’intellighentia di… “sinistra”: le Banche vadano in mano al… popolo! Saranno i rappresentanti della “sinistra” a gestirle, tenendo a bada i risparmiatori e convincendoli ad un più consapevole sacrificio per la sopravvivenza del dio capitale. Le alte cariche del Paese lo esigono: “Siano tutelati i piccoli risparmiatori!”. Soprattutto investendo con adeguato profitto (?) il loro denaro …

Un buon numero di “piccoli risparmiatori” (molti i pensionati) avranno comunque di che piangere attorno alle ceneri delle obbligazioni bancarie refilate loro dai direttori di filiali, spacciate per “investimenti sicuri” e garantite al 100%”!

E un intervento del Fondo Interbancario per la Tutela dei Depositi (FITD) viene rimandato – direttive della Bce – al gennaio 2016 in vista dei prossimi “salvataggi” che gli Stati non sono più in grado di effettuare come è invece accaduto fino ad oggi. Si tamponeranno altre ondate di debiti cercando di non scaricare tutto su una spesa pubblica ormai prossima all’osso e con il famoso welfare in frantumi.

Arriva il “bail-in” a dare sostegno agli spiriti animali del mercato della moneta, aumentando una liquidità nella quale tutti finiranno con l’affogare, tanto più che il mitico quantitative easing ha fatto più danni che riparazioni. Ha solo aiutato le Banche a riempire qualche buco dei loro bilanci in rosso, finendo con lo schiacciare i rendimenti dei titoli “tradizionali” (bond statali compresi, finiti con rese negative) e aprendo la strada al lancio di titoli spazzatura ad alto rischio.

Quanto ai crediti per nuovi investimenti (da tutti invocati…), col vento che tira e visti gli ingenti capitali fissi richiesti dalle nuove tecnologie e i bassi saggi di profitto (lo si ricordi sempre: il plusvalore viene dallo sfruttamento di forza-lavoro e non dalle macchine!), chi mai rischia di produrre merci (quali poi?) che possano trovare acquirenti solvibili? Il capitale costante (strumenti) si intensifica e quello variabile (salari) si riduce di fronte ad un proletariato la cui armata globale (senza lavoro e salario) sta diventando ingestibile per lo sviluppo del capitale. Il rilancio di un “ciclo” positivo frana in partenza, e si annunciano (e preparano) altri crolli più devastanti.

La novità sarebbe, dunque, l’entrata in vigore (gennaio 2016) del “metodo isola Cipro” (regole bail in) con normative europee che impongono anche gli obbligazionisti a “ripianare eventuali dissesti delle Banche”. Attenzione: oltre il limite di 100.000 euro pure i conti correnti saranno confiscati; sotto quel limite dovrebbe intervenire il Fondo di garanzia il quale, però, ha le casse al verde…. La borghesia europea ufficializza in un’unica “solidale” responsabilità i piccoli risparmiatori, obbligazionisti e correntisti, affiancandoli a dirigenti, azionisti e grandi operatori finanziari. La gestione finanziaria segue e complica i dinamici (rovinosi) “processi” del settore produttivo di merci; i “salvataggi” delle Banche saranno a carico della “clientela”, con i “pesci grossi” che però sanno in tempo quando si deve “disinvestire”. Banche, istituti di credito e relativi managers vanno tutelati “democraticamente”: tutti gli altri diventano responsabili patrimoniali dell’azienda bancaria in cui investono, prima di un ricorso eccezionale agli “interventi pubblici” esterni. E sappiamo in definitiva chi paga anche in questo caso. Negli ultimi sette anni i salvataggi e gli interventi a favore del sistema bancario internazionale sono costati (lo dicono “loro”!) oltre 4.000 miliardi di dollari. Superflui altri commenti, mentre chi fin qui ci ha seguito, sa quale sarebbe l’unica e giusta soluzione…

Significative considerazioni supplementari

Ufficialmente, i debiti presenti a livello mondiale (rapporto Mckinsey, febbraio 2015) sarebbero 200 trilioni di dollari a fine 2014, pari al 286% del Pil mondiale. I soli debiti Usa si aggirano sui 60 trilioni di dollari (erano 20 trilioni nel 1997!); altre decine di trilioni si trovano nei paesi “emergenti”, dove i prestiti bancari sono cresciuti dal 77% del Pil 2007 al 128% del Pil inizi 2015. Qui il QE della Fed ha elargito nei ultimi 7 anni più di 7 trilioni di dollari. Quello della Bce “pompa” liquidità in Europa al ritmo di 60 miliardi di euro al mese.

Nel panorama internazionale la Cina “social-capitalista” si presenta oggi con 30 trilioni (dollari) di debiti: erano 10 trilioni nel 2009. Il Giappone vanta un debito pubblico lordo al 250% del Pil. (Dati Economist). Gli Stati e i mercati finanziari (al seguito di quelli manifatturieri) stanno evidentemente raschiando il fondo del barile.

Nel frattempo il Sole 24Ore (30-11-2015), sempre a proposito del rampante impero cinese, ci informa:

Il Fondo monetario ha approvato oggi l’inclusione dello yuan, la moneta cinese, nel paniere delle valute di riserva. assieme a dollaro, euro, yen e sterlina come componente dei diritti speciali di prelievo, la valuta di riserva dello stesso Fmi. (…) L’inserimento dello yuan nei dsp ha alcune importanti conseguenze pratiche: dovrebbe infatti produrre un graduale flusso di fondi sullo yuan da parte delle banche centrali, dei fondi sovrani e delle altre istituzioni multilaterali, flusso che in parte è già cominciato (una settantina di banche centrali hanno investito parte delle loro riserve ufficiali in yuan). La sola riallocazione di un 1% delle riserve internazionali sullo yuan significherebbe un flusso di 80 miliardi di dollari l’anno.

Come avanzata della “costruzione del nazional-socialismo” targato Pechino, non c’è male…

DCBattaglia Comunista #01-02

Inizia da qui...

ICT sections

Fondamenti

- Bourgeois revolution

- Competition and monopoly

- Core and peripheral countries

- Crisis

- Decadence

- Democracy and dictatorship

- Exploitation and accumulation

- Factory and territory groups

- Financialization

- Globalization

- Historical materialism

- Imperialism

- Our Intervention

- Party and class

- Proletarian revolution

- Seigniorage

- Social classes

- Socialism and communism

- State

- State capitalism

- War economics

Fatti

- Activities

- Arms

- Automotive industry

- Books, art and culture

- Commerce

- Communications

- Conflicts

- Contracts and wages

- Corporate trends

- Criminal activities

- Disasters

- Discriminations

- Discussions

- Drugs and dependencies

- Economic policies

- Education and youth

- Elections and polls

- Energy, oil and fuels

- Environment and resources

- Financial market

- Food

- Health and social assistance

- Housing

- Information and media

- International relations

- Law

- Migrations

- Pensions and benefits

- Philosophy and religion

- Repression and control

- Science and technics

- Social unrest

- Terrorist outrages

- Transports

- Unemployment and precarity

- Workers' conditions and struggles

Storia

- 01. Prehistory

- 02. Ancient History

- 03. Middle Ages

- 04. Modern History

- 1800: Industrial Revolution

- 1900s

- 1910s

- 1911-12: Turko-Italian War for Libya

- 1912: Intransigent Revolutionary Fraction of the PSI

- 1912: Republic of China

- 1913: Fordism (assembly line)

- 1914-18: World War I

- 1917: Russian Revolution

- 1918: Abstentionist Communist Fraction of the PSI

- 1918: German Revolution

- 1919-20: Biennio Rosso in Italy

- 1919-43: Third International

- 1919: Hungarian Revolution

- 1930s

- 1931: Japan occupies Manchuria

- 1933-43: New Deal

- 1933-45: Nazism

- 1934: Long March of Chinese communists

- 1934: Miners' uprising in Asturias

- 1934: Workers' uprising in "Red Vienna"

- 1935-36: Italian Army Invades Ethiopia

- 1936-38: Great Purge

- 1936-39: Spanish Civil War

- 1937: International Bureau of Fractions of the Communist Left

- 1938: Fourth International

- 1940s

- 1960s

- 1980s

- 1979-89: Soviet war in Afghanistan

- 1980-88: Iran-Iraq War

- 1980: Strikes in Poland

- 1982: First Lebanon War

- 1982: Sabra and Chatila

- 1986: Chernobyl disaster

- 1987-93: First Intifada

- 1989: Fall of the Berlin Wall

- 1979-90: Thatcher Government

- 1982: Falklands War

- 1983: Foundation of IBRP

- 1984-85: UK Miners' Strike

- 1987: Perestroika

- 1989: Tiananmen Square Protests

- 1990s

- 1991: Breakup of Yugoslavia

- 1991: Dissolution of Soviet Union

- 1991: First Gulf War

- 1992-95: UN intervention in Somalia

- 1994-96: First Chechen War

- 1994: Genocide in Rwanda

- 1999-2000: Second Chechen War

- 1999: Introduction of euro

- 1999: Kosovo War

- 1999: WTO conference in Seattle

- 1995: NATO Bombing in Bosnia

- 2000s

- 2000: Second intifada

- 2001: September 11 attacks

- 2001: Piqueteros Movement in Argentina

- 2001: War in Afghanistan

- 2001: G8 Summit in Genoa

- 2003: Second Gulf War

- 2004: Asian Tsunami

- 2004: Madrid train bombings

- 2005: Banlieue riots in France

- 2005: Hurricane Katrina

- 2005: London bombings

- 2006: Anti-CPE movement in France

- 2006: Comuna de Oaxaca

- 2006: Second Lebanon War

- 2007: Subprime Crisis

- 2008: Onda movement in Italy

- 2008: War in Georgia

- 2008: Riots in Greece

- 2008: Pomigliano Struggle

- 2008: Global Crisis

- 2008: Automotive Crisis

- 2009: Post-election crisis in Iran

- 2009: Israel-Gaza conflict

- 2020s

- 1920s

- 1921-28: New Economic Policy

- 1921: Communist Party of Italy

- 1921: Kronstadt Rebellion

- 1922-45: Fascism

- 1922-52: Stalin is General Secretary of PCUS

- 1925-27: Canton and Shanghai revolt

- 1925: Comitato d'Intesa

- 1926: General strike in Britain

- 1926: Lyons Congress of PCd’I

- 1927: Vienna revolt

- 1928: First five-year plan

- 1928: Left Fraction of the PCd'I

- 1929: Great Depression

- 1950s

- 1970s

- 1969-80: Anni di piombo in Italy

- 1971: End of the Bretton Woods System

- 1971: Microprocessor

- 1973: Pinochet's military junta in Chile

- 1975: Toyotism (just-in-time)

- 1977-81: International Conferences Convoked by PCInt

- 1977: '77 movement

- 1978: Economic Reforms in China

- 1978: Islamic Revolution in Iran

- 1978: South Lebanon conflict

- 2010s

- 2010: Greek debt crisis

- 2011: War in Libya

- 2011: Indignados and Occupy movements

- 2011: Sovereign debt crisis

- 2011: Tsunami and Nuclear Disaster in Japan

- 2011: Uprising in Maghreb

- 2014: Euromaidan

- 2016: Brexit Referendum

- 2017: Catalan Referendum

- 2019: Maquiladoras Struggle

- 2010: Student Protests in UK and Italy

- 2011: War in Syria

- 2013: Black Lives Matter Movement

- 2014: Military Intervention Against ISIS

- 2015: Refugee Crisis

- 2018: Haft Tappeh Struggle

- 2018: Climate Movement

Persone

- Amadeo Bordiga

- Anton Pannekoek

- Antonio Gramsci

- Arrigo Cervetto

- Bruno Fortichiari

- Bruno Maffi

- Celso Beltrami

- Davide Casartelli

- Errico Malatesta

- Fabio Damen

- Fausto Atti

- Franco Migliaccio

- Franz Mehring

- Friedrich Engels

- Giorgio Paolucci

- Guido Torricelli

- Heinz Langerhans

- Helmut Wagner

- Henryk Grossmann

- Karl Korsch

- Karl Liebknecht

- Karl Marx

- Leon Trotsky

- Lorenzo Procopio

- Mario Acquaviva

- Mauro jr. Stefanini

- Michail Bakunin

- Onorato Damen

- Ottorino Perrone (Vercesi)

- Paul Mattick

- Rosa Luxemburg

- Vladimir Lenin

Politica

- Anarchism

- Anti-Americanism

- Anti-Globalization Movement

- Antifascism and United Front

- Antiracism

- Armed Struggle

- Autonomism and Workerism

- Base Unionism

- Bordigism

- Communist Left Inspired

- Cooperativism and autogestion

- DeLeonism

- Environmentalism

- Fascism

- Feminism

- German-Dutch Communist Left

- Gramscism

- ICC and French Communist Left

- Islamism

- Italian Communist Left

- Leninism

- Liberism

- Luxemburgism

- Maoism

- Marxism

- National Liberation Movements

- Nationalism

- No War But The Class War

- PCInt-ICT

- Pacifism

- Parliamentary Center-Right

- Parliamentary Left and Reformism

- Peasant movement

- Revolutionary Unionism

- Russian Communist Left

- Situationism

- Stalinism

- Statism and Keynesism

- Student Movement

- Titoism

- Trotskyism

- Unionism

Regioni

Login utente

This work is licensed under a Creative Commons Attribution 3.0 Unported License.